2024年首購房貸完整指南:青年安心成家貸款申請條件與流程

購買人生中第一棟房子是許多人的重要里程碑,但面對複雜的房貸市場,首購族往往感到迷茫。本指南將完整解析首購房貸的申請流程、青年安心成家貸款的最新條件,以及如何選擇最適合自己的貸款方案。無論你是剛進入職場的年輕專業人士,或是已經存夠頭期款的購屋者,這份指南都將為你的購屋之路指點迷津。

首購房貸基礎概念

什麼是首購房貸

首購房貸是指購買人生中第一棟不動產時所申請的房屋貸款。銀行針對首購族設計的貸款方案,通常提供較優惠的利率和更寬鬆的審批條件。首購房貸與一般房貸的主要區別在於,銀行會給予首購者更多的扶持政策和稅賦優惠。

根據中央銀行的統計,首購族在申請房貸時,銀行風險評估相對較低,因此獲批的機率更高。許多銀行更推出了首購專案,提供最低2.0%起的優惠利率,讓首購族能以更低的成本圓夢。

首購族定義與資格

首購族的定義並非僅指年輕人,而是指申請人及其配偶名下都沒有房產的購屋者。根據行政院的規定,首購族必須同時滿足以下條件:

- 購屋者本人及配偶在申請前五年內都未曾購買過不動產

- 購買的房產為自用住宅,非投資性房產

- 房產用途為住家用,坐落於中華民國領土內

- 申請人年滿18歲以上且具有完全民事行為能力

需要特別注意的是,如果申請人曾經是首購者但已賣出房產超過五年,仍可重新申請為首購族。配偶在過去的房產購買中扮演的角色也會被列入考量,因此已婚人士申請前應詳細檢視配偶的房產歷史。

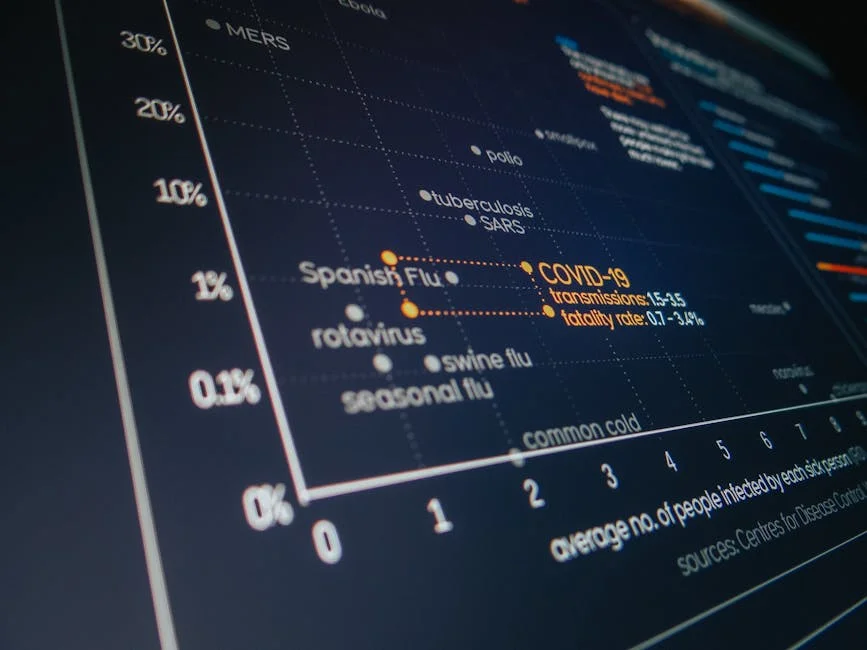

房貸利率現況分析

2024年台灣的房貸利率環境相對穩定。央行近期的利率決策對房貸市場影響深遠,目前首購房貸的利率區間大約在2.0%至3.5%之間,遠低於過去數年的水準。

根據各大銀行的最新報價,首購族若能提供穩定的收入證明和良好的信用紀錄,通常能取得2.0%至2.5%的優惠利率。相比之下,非首購的購屋者或投資客則需要支付3.0%以上的利率。聯邦銀行、華南銀行等主要房貸承辦銀行都推出了針對首購族的優惠方案。

利率浮動已成為常態,未來利率走勢將取決於央行的貨幣政策。購屋者應密切關注央行公開市場操作和升息訊號,在合適的時機簽約。

青年安心成家貸款詳解

內政部推動的「青年安心成家購屋補貼方案」是政府為協助年輕人購屋而設計的重要政策。這個方案結合了貸款利息補貼和購屋頭期款補貼,對符合條件的青年購屋者提供實質的經濟援助。

申請條件與年齡限制

青年安心成家貸款對申請人的年齡和身份有特定要求。符合以下條件的民眾才能申請此方案:

- 申請人年滿20歲以上,40歲以下(2024年部分方案已放寬至45歲)

- 申請人及配偶無自有住宅,或僅有一棟自用住宅

- 家庭年所得低於新台幣120萬元(依家庭人口數調整)

- 申請人在台灣地區設籍超過一年以上

- 購買的房產位於中華民國領土內,為自用住宅

不同年度的方案可能有微調,建議申請前務必向內政部或承辦銀行確認最新的資格條件。家庭所得計算應包括申請人及配偶的全年所得,房租收入、投資所得等也會被納入計算。

貸款額度與期限

青年安心成家貸款的額度設定考量了申請人的還款能力和房產價值。一般規定如下:

- 貸款額度不超過房屋購買價格的80%

- 單戶最高貸款額度為新台幣800萬元

- 貸款期限可達最長40年(部分優惠方案提供30年)

- 寬限期可達最長3年,期間只繳利息不還本金

較長的貸款期限雖然可以降低月繳金額,但總利息支出會相應增加。建議購屋者根據自身經濟狀況,在貸款期限和月繳負擔之間尋求平衡。寬限期可以給予新婚夫妻或初入職場的年輕人一些喘息空間。

利率優惠與補貼方案

青年安心成家方案的核心優勢在於多重的補貼和優惠利率。政府和配合銀行提供的優惠包括:

- 貸款利息補貼:政府補助部分貸款利息,實際貸款利率可低至1.6%至2.0%

- 購屋頭期款補貼:符合條件者可獲得20萬至100萬元的補貼(依家庭所得和購屋地點而定)

- 房貸稅務優惠:購屋自用住宅的貸款利息可自綜所稅中扣除(每年上限30萬元)

- 優先核貸:承辦銀行對符合方案條件的申請人優先審核,通常於一個月內核定

舉例來說,一位30歲的上班族購買600萬元的房屋,若符合青年安心成家貸款條件,可能獲得480萬元貸款(房價的80%),利息補貼讓實際利率從3%降至1.8%,同時可獲得50萬元的頭期款補貼,大幅降低首購的經濟負擔。

申請流程與準備文件

文件準備清單

成功的房貸申請始於充分的文件準備。以下是首購房貸申請時必須準備的核心文件:

身份及基本文件:

- 國民身分證影本

- 戶口名簿或戶籍謄本

- 結婚證書(如已婚)

- 離婚判決書及確定證明(如曾離婚)

收入及財務文件:

- 最近兩年的薪資所得證明(由雇主開立)

- 最近一個月的薪資轉帳紀錄(銀行存摺)

- 最近兩年的所得稅申報單(國稅局查調或自行提供)

- 最近三個月的銀行存摺影本(展示自有資金)

- 工作證明或在職證明

房產相關文件:

- 不動產買賣契約書

- 房屋所有權狀或預售契約

- 建築改良物所有人同意書

- 不動產說明書及照片

- 地政機關的建物謄本及土地謄本

不同銀行可能有細微差異,建議申請前詢問銀行的詳細清單。最重要的是所有文件必須清晰完整,複印件應為黑白清晰版本。

銀行評估標準

銀行在評估首購房貸申請時,會考量多個因素以決定是否核貸及核貸額度。主要評估標準包括:

借款人因素:

- 收入穩定性:銀行傾向於批准具有穩定工作和收入來源的申請人,公務員和上市公司員工評分最高

- 信用紀錄:聯徵報告中的信用評分至少應達600分以上,曾有遲繳或呆帳紀錄者會被駁回

- 負債比例:房貸月繳加上其他債務月繳,不應超過月收入的60%至70%

- 年齡因素:申請人年紀越輕,銀行認為還款期間更長,評核較寬鬆

房產因素:

- 地點和增值潛力:位於市中心或明星地段的房產更容易獲批,且額度更高

- 屋齡:屋齡超過30年的老公寓貸款額度會受限,銀行通常要求屋齡加借款期限不超過50年

- 房價評估:銀行鑑價通常為市場價的85%至95%,若實際買價過高會影響貸款額度

銀行通常採用債務收入比(DTI)作為核心評估指標。假設月收入為5萬元,負債比上限為60%,則房貸月繳加其他債務不能超過3萬元。計算時銀行會保守估計,通常以申報所得為準。

申請時間與審核期限

從申請到核貸需要經過多個步驟,整個流程通常需要4至8週。了解時間軸可以幫助購屋者更好地規劃購屋時程:

- 準備文件並提出申請(1至3天):將完整文件遞交銀行,銀行初步檢查完整性

- 聯徵及信用查詢(3至5天):銀行查詢申請人的聯徵記錄和信用評分

- 房產鑑價(5至10天):銀行派估價師進行房屋鑑價,評估抵押品價值

- 審查及核決(7至14天):承貸銀行内部審查,進行風險評估並作出核貸決定

- 簽約及對保(1至3天):申請人與銀行簽署貸款契約,辦理對保手續

- 抵押權設定(3至7天):向地政機關申請設定抵押權登記

- 撥款(1至3天):銀行確認抵押權完成登記後,將貸款金額撥入指定帳戶

在急迫的交屋期限前,建議提前3至4個月就開始房貸申請。若買賣契約上約定的交屋期限迫在眉睫,務必立即向銀行通報,某些銀行可提供加急審核但不保證一定能趕上期限。

貸款方案比較

選擇適合的貸款方案是房貸申請中最重要的決策。不同的方案結構會直接影響購屋者的長期經濟負擔。

固定利率 vs 浮動利率

固定利率方案的優勢在於可預測性強。申請人於簽約時鎖定利率,無論未來央行如何調整政策利率,貸款利率保持不變。這提供了穩定的月繳預算,特別適合預期未來利率將上升的環境。固定利率方案通常比浮動利率高出0.3%至0.5%,作為銀行的風險溢酬。

浮動利率方案則與央行政策利率掛鉤,通常以「央行基準利率 + 銀行加碼」的方式計算。浮動利率的優勢是初期利率較低,可以在利率低檔時省下利息支出。但缺點是未來若央行升息,月繳金額會跟著增加,增加了財務的不確定性。

該如何選擇?根據經濟情況分析:若你認為未來利率將持續上升,應該選擇固定利率以鎖定成本。反之,若預期利率將維持低檔或未來可能調降,浮動利率能帶來更多節省。目前央行處於觀望階段,多數專家建議首購族選擇固定利率以降低不確定性。

本息攤還 vs 利息繳息

本息攤還(等額本息)是最常見的還款方式。購屋者每個月繳納的金額固定不變,其中包含本金和利息的混合。初期月繳中利息比例較高,隨著時間推進,本金比例逐漸增加。這種方式的優勢是月繳額固定,便於預算規劃,且利息支出總額較低。

利息繳息(只繳利息、本金一次還)在寬限期間內,購屋者只需繳納貸款利息,不用償還本金。寬限期通常為2至5年,寬限期結束後,購屋者開始償還本金和利息。這種方式的優勢是初期月繳負擔最輕,適合收入尚未穩定的年輕購屋者。缺點是寬限期結束後月繳金額會大幅增加,需要做好心理和財務準備。

實際比較例子:若貸款400萬元,利率3%,貸款期限30年:

- 本息攤還:月繳約16,861元,總利息支出約2,070萬元

- 寬限期3年後本息攤還:寬限期月繳10,000元(只繳利息),第4年起月繳約19,200元(本息並行),總利息支出約2,310萬元

首購族應根據收入成長預期來選擇。若預期未來收入會顯著增加,選擇寬限期方案可以減輕初期壓力。若收入相對穩定,直接本息攤還更能降低總利息支出。

各銀行方案差異

台灣各大銀行都推出了針對首購族和青年購屋的優惠方案,但方案內容、利率和審核寬度存在差異。以下是主要承辦銀行的特色比較:

聯邦銀行為首購族推出「首購幸福貸」,利率2.08%起,核貸額度寬鬆,特別適合收入較低或信用分數較低的申請人。其房貸處理速度也是業界最快。

華南銀行推出「青年成家購屋貸款」,利率2.15%起,額度最高達900萬元,提供配合政府青年安心成家方案的貸款補貼。

第一銀行的「首購房貸」方案利率較市場平均低,為2.0%至2.3%,但對申請人的收入和信用要求相對較嚴格,適合條件優良的申請人。

土地銀行作為公股銀行,對公務員和教職人員的貸款條件最優,利率可達1.8%至2.0%。其審核標準相對保守,非穩定公職人士的核貸難度較高。

選擇銀行的建議:首購族應同時向3至5家銀行諮詢,比較利率、手續費、額度和審核期限。不要只看利率,整體費用(包括開辦費、徵信費等)的總和才是真正的借貸成本。建議準備好文件後,在同一周內向多家銀行提出申請,銀行在短期內多次聯徵不會額外扣分。

首購族常見問題解答

Q:首購族可以貸到房價的多少?

A:根據政府政策,首購族最高可貸房價的80%。銀行鑑價結果若低於購買價格,則以鑑價金額的80%為上限。大多數情況下,首購族需要自備20%至30%的頭期款。

Q:月薪多少才能買房?

A:根據銀行的負債比上限(60%至70%),若要購買500萬元的房屋(貸款400萬元,30年期限),月繳約1.9萬元,月薪需至少3.2萬元。但實務上,銀行會根據申報所得、信用評分等因素調整,建議月薪至少達到月繳的3至4倍。

Q:貸款中途可以提前還款嗎?

A:可以的。大多數銀行都允許提前還款,但可能會收取違約金或手續費。建議在簽約前詢問銀行的提前還款政策,選擇違約金較低的方案。

Q:房貸利息可以扣稅嗎?

A:可以的。購屋自用住宅的房貸利息可自綜合所得稅中扣除,每年上限30萬元。需要在報稅時檢附房貸利息證明,向稅務機關申報。

購屋成功的最後建議

購買人生第一棟房子是重大的財務決策,需要充分的準備和理性的判斷。整理本指南的核心建議:

準備階段:確認自己是否符合首購族和青年安心成家貸款的資格,提前準備完整的申請文件。檢視個人的信用紀錄,修復任何可能的信用瑕疵。

申請階段:同時向3至5家銀行洽詢,比較利率、額度和費用。選擇核貸速度快、服務態度佳的銀行。詢問清楚所有費用項目,避免簽約後才發現隱藏成本。

決策階段:根據自己的財務狀況和未來展望,選擇合適的利率類型和還款方式。不要被最低利率迷惑,應以總利息成本和月繳負擔的平衡來評估。

最重要的是,購屋決策應以自身能力為出發點,不要為了購屋而過度財務槓桿化。房貸通常伴隨30年的償還責任,需要審慎評估未來的收入穩定性和人生規劃。願本指南能幫助所有首購族實現購屋夢想。